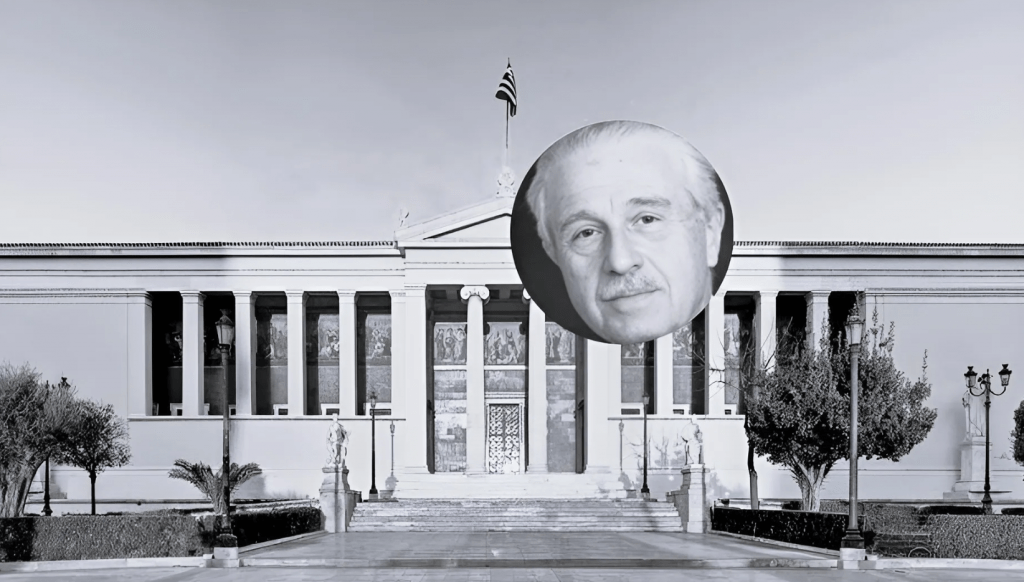

Άρθρο του Ομότιμου Καθηγητή Οικονομικών του ΕΚΠΑ, Παναγιώτη Πετράκη

Την Παρασκευή το κλείσιμο της Silicon Valley Bank (17η μεγαλύτερη τράπεζα στις ΗΠΑ) από τις αμερικανικές αρχές ήταν αρκετό για να δημιουργήσει κύματα ανησυχίας στις διεθνείς αγορές με αιχμή τις τραπεζικές μετοχές που σημείωσαν παντού αξιόλογη πτώση (και στην Ελλάδα).

Οι καταθέσεις της SVB είχαν διπλασιαστεί τους τελευταίους 12 μήνες (από 62 δισ. σε 124 δισ. δολ.) λες και η τράπεζα είχε μεταφυσική ευλογία ελκυστικότητας και ασφάλειας και το 93% των καταθέσεών της ήταν ανασφάλιστες. Οι πηγές των κεφαλαίων της σχετίζονταν με τον τεχνολογικό τομέα αφού έτσι και αλλιώς ήταν και η αγορά που απευθυνόταν. Δεν δημιουργήθηκαν σκέψεις στους διοικούντες ότι αυτά τα κεφάλαια που τόσο εύκολα μπήκαν, τόσο εύκολα θα μπορούσαν να ξαναβγούν;

Οι τράπεζες όμως συγκεντρώνουν τα κεφάλαια για να διαμεσολαβούν να τα δανείζουν σε τοποθετήσεις με μεγαλύτερη απόδοση από το κόστος των καταθέσεων.

Παραβιάζοντας λοιπόν τη βασική αρχή οργάνωσης του χαρτοφυλακίου επενδύσεων και τραπεζικών δράσεων, που είναι ο διαμοιρασμός τους, ο μονομερής προσανατολισμός της SVB την έκανε να βρίσκεται σε μία αγορά που επιπροσθέτως δεν χρειαζόταν τα κεφάλαιά της. Έτσι θεώρησε καλύτερο να τα επενδύσει σε μακροπρόθεσμα ομόλογα του Αμερικανικού Δημοσίου τα οποία όμως δεν πάνε και πολύ καλά τελευταίως (λόγω αυξήσεων των επιτοκίων).

Οι τιμές τους έπεσαν και στο τέλος του 2022 έκανε λογιστικές ζημίες 15 δισ. δολ. όταν τα ίδια κεφάλαια της τράπεζας ήταν 16,2 δισ. δολ. (Στοιχεία Bloomberg).

Βεβαίως, αυτές δεν ήταν πραγματικές ζημιές, αφού δεν είχαν πουληθεί τα χρεόγραφα αλλά αυτό δεν απέτρεψε τη Moody’s Investor Service να ενημερώσει για τους κινδύνους που αναλάμβανε η τράπεζα. Ο κίνδυνος ρευστότητας που είχε δημιουργηθεί ήταν σαφής εάν για κάποιο λόγο αναγκαζόταν να αντιμετωπίσει ένα κύμα ζήτησης ρευστού από καταθέτες της.

Υπήρχαν τρεις δρόμοι διαφυγής από τη δύσκολη θέση: α) Να διατηρήσουν οι διοικούντες την ψυχραιμία τους και να αρχίσουν να συγκεντρώνουν αργά και σταδιακά κεφάλαια για να αντιμετωπίσουν μία αιφνιδιαστική εξέλιξη ζήτησης ρευστού, β) Να κάνουν μία θεαματική κίνηση πωλήσεων ομολόγων (52 δισ. δολ.) ενώ ταυτοχρόνως να ανακτήσει τη ρευστότητά τους με την πώληση μετοχών της. Ακολούθησε τη δεύτερη εκδοχή. Έτσι έκανε δηλαδή δύο κινήσεις που η μία της δημιούργησε ζημίες, πραγματικές πλέον, και από την άλλη βύθισε τη μετοχή της!

Μόλις διαβάσατε μία τραπεζική ιστορία λανθασμένης τραπεζικής στρατηγικής και πανικόβλητης αντίδρασης απέναντι στην πραγματικότητα αφού η τραπεζική διαχείριση θα πρέπει να είναι πάντοτε risk-averse καλύπτοντας τον κίνδυνο που δημιουργείται από την άνιση πληροφόρηση και την κακή οργάνωση του χαρτοφυλακίου. Παρόμοια ήταν η ιστορία της Signature της Νέας Υόρκης.

Η συνέχεια είναι γνωστή: η αμερικανική κυβέρνηση παρενέβη και εξασφάλισε ρευστότητα, άρα και τον περιορισμό της επέκτασης της κρίσης και φαίνεται η κρίση (bank – run) να ελέγχεται.

Η συγκεκριμένη κρίση φαίνεται να συνδέεται με δύο παράγοντες: την άνοδο των επιτοκίων και τη χρηματοοικονομική υγεία του τεχνολογικού τομέα. Και οι δύο αρνητικοί παράγοντες λειτουργούν και όχι μόνο για τη SVB. Προφανώς, οι πιέσεις στον χρηματοπιστωτικό και τεχνολογικό τομέα θα αυξηθούν. Όμως η προοπτική χρηματοοικονομικής αστάθειας είναι περιορισμένη.

Η Fitch Ratings περιμένει τα κόκκινα τραπεζικά δάνεια των ΗΠΑ να αυξηθούν το 2023 στα επίπεδα των 2,5% – 3%, ελαφρά υψηλότερα από το ιστορικό 2,4% (της περιόδου 2007 – 2022), αλλά χαμηλότερα από το 4,5% του 2020. Άρα δεν φαίνεται να αναμένουμε δραματική αλλαγή του παγκόσμιου σκηνικού χρηματοοικονομικής σταθερότητας (επομένως ούτε και στην Ελλάδα).

Η παρέμβαση Μπάιντεν μέσω της FED (κάλυψη του κινδύνου ρευστότητας), ο νόμος Dodd Frank στις ΗΠΑ και ο Single Supervisory Mechanism στην Ευρώπη (ECB Banking Supervision) έχουν οπλίσει το δυτικό χρηματοπιστωτικό σύστημα με περισσότερες δυνατότητες από όσο το 2008. Παράλληλα η αιτία της κρίσης δεν είναι τα «διαστημικά» χρηματοοικονομικά προϊόντα του 2008 αλλά έχει συγκεκριμένες αφορμές που επιδέχονται διαχείριση (επιτόκια – νομισματική – χρηματοοικονομική πολιτική).

Βεβαίως, υπάρχει το θέμα της σκιώδους τραπεζικής δραστηριότητας (shadow banking) που είναι μία πηγή πραγματικού κινδύνου για την παγκόσμια χρηματοικονομική σταθερότητα αλλά προς το παρόν εκτιμούμε ότι η κατάσταση ελέγχεται παρόλο που επιμέρους τράπεζες ή επιμέρους οικονομικές δραστηριότητες θα συνεχίσουν να υφίστανται αρνητικές πιέσεις χωρίς πάντως να υπάρχει προοπτική ανεξέλεγκτης επέκτασής της.

Πηγή: liberal.gr

Αναδημοσίευση στο InDeep Analysis: http://indeepanalysis.gr/oikonomia/xetiligontas-to-kouvari-tis-svb

![Συναυλία Jazz του Τμήματος Μουσικών Σπουδών ΕΚΠΑ [2 Ιουλίου]](https://hub.uoa.gr/wp-content/uploads/2025/06/Jazz-night-cover-1024x576.jpg)