Πλήκας Ιωάννης-Ηλίας, Υποψήφιος Διδάκτωρ, Τμήμα Οικονομικών Επιστημών & Ερευνητής στο Κέντρο Μελετών και Εκπαίδευσης Χρηματοοικονομικής (ΚΕΜΕΧ), Εθνικό και Καποδιστριακό Πανεπιστήμιο Αθηνών (ΕΚΠΑ).

Δημήτρης Καινούργιος, Καθηγητής Χρηματοοικονομικής στο Τμήμα Οικονομικών Επιστημών του Εθνικού και Καποδιστριακού Πανεπιστημίου Αθηνών (ΕΚΠΑ), Διευθυντής του Προγράμματος Μεταπτυχιακών Σπουδών στην «Εφαρμοσμένη Διαχείριση Κινδύνων» και του Κέντρου Μελετών και Εκπαίδευσης Χρηματοοικονομικής (ΚΕΜΕΧ) του ΕΚΠΑ.

Γεώργιος Α. Σαββάκης, Επισκέπτης Καθηγητής Χρηματοοικονομικής, Μεταδιδακτορικός Ερευνητής στο Τμήμα Οικονομικών Επιστημών και Ερευνητής στο Κέντρο Μελετών και Εκπαίδευσης Χρηματοοικονομικής (ΚΕΜΕΧ) του ΕΚΠΑ.

Το ξέσπασμα της πανδημίας του COVID-19 το πρώτο τρίμηνο του 2020, ώθησε την παγκόσμια κοινότητα να λάβει πρωτοφανή έκτακτα μέτρα αυστηρότητας με σκοπό τον περιορισμό της εξάπλωσης της πανδημίας, μέτρων όπως ταξιδιωτικών απαγορεύσεων, περιορισμών στην μετακίνηση, στην εστίαση και απαγόρευση κυκλοφορίας. Η πανδημική κρίση είχε ασύμμετρες αρνητικές επιπτώσεις στην οικονομική δραστηριότητα των χωρών. Η ραγδαία αύξηση της ανεργίας και η μείωση του εισοδήματος, οδήγησε τους δανειολήπτες να αδυνατούν να αποπληρώσουν τις δανειακές τους υποχρεώσεις. Οι οικονομικές αυτές αρνητικές επιπτώσεις, οδήγησαν στις απαρχές της πανδημίας του COVID-19 το 2020, στην πεποίθηση ότι θα οδηγήσει σε μία νέα αύξηση των Μη Εξυπηρετούμενων Ανοιγμάτων (ΜΕΑ) στην Ευρώπη και σε άλλα μέρη του κόσμου. Παρά την απότομη ύφεση που προκλήθηκε από την πανδημία το 2020 και την άνιση ανάκαμψη των χωρών, αυτές οι προβλέψεις έχουν αποδειχθεί εσφαλμένες. Στην πραγματικότητα, τα ΜΕΑ σε πολλές ευρωπαϊκές χώρες συνέχισαν να ακολουθούν καθοδική τάση διαψεύδοντας τους αρχικούς ισχυρισμούς. Παράλληλη πορεία με την υποχώρηση της πανδημίας, ακολουθούν και τα έκτακτα μέτρα στήριξης πολιτικής τα οποία εφαρμόστηκαν αρχικά ως οικονομικό αντίβαρο στις επιπτώσεις τις πανδημίας. Οι απροσδόκητα καλοήθεις εξελίξεις μείωσης των ΜΕΑ μέχρι στιγμής δεν πρέπει επαναπαύουν τους υπεύθυνους χάραξης πολιτικής. Καθώς τα υπόλοιπα μέτρα στήριξης πολιτικής αποσύρονται, προτείνονται πρόσθετα μέτρα πολιτικής τόσο σε εθνικό όσο και σε επίπεδο ΕΕ για να αποφευχθεί η επανεμφάνιση μεγάλης κλίμακας προβλήματος ΜΕΑ (Ҫolak and Öztekin, 2021, Journal of Banking and Finance, 133, doi: 10.1016/j.jbankfin.2021.106207).

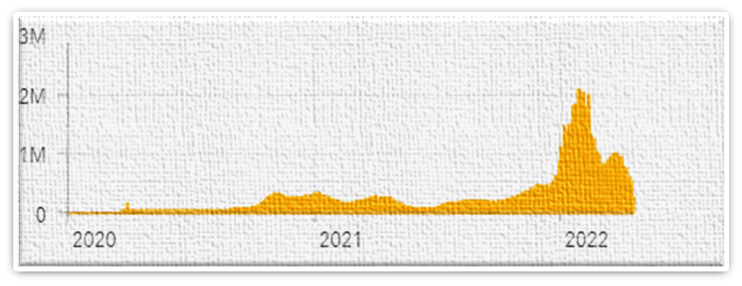

Στην Εικόνα 1 παρουσιάζεται το γραφικό αποτύπωμα της πορείας των κρουσμάτων COVID-19, στην Ευρωπαϊκή Ένωση, με στοιχεία από τον Παγκόσμιο Οργανισμό Υγείας (ΠΟΥ), από τις απαρχές τις πανδημίας έως και σήμερα. Στο γράφημα απεικονίζεται ο μεταβλητός χαρακτήρας της πανδημίας, η ραγδαία αύξηση των κρουσμάτων COVID-19 στα τέλη του 2021 – αρχές 2022 λόγω της εμφάνισης των παραλλαγών της νόσου, όπως επίσης και η μείωση των κρουσμάτων στην περίοδο του πρώτου τριμήνου της χρονιάς που διανύουμε.

Ένα νέο μείγμα πολιτικής προσαρμοσμένο στα ευρωπαϊκά χαρακτηριστικά

Η πανδημία του COVID-19 βρήκε το Ευρωπαϊκό Τραπεζικό Σύστημα ισχυρά κεφαλαιακά οχυρωμένο, συγκριτικά με την Παγκόσμια Χρηματοπιστωτική Κρίση του 2007. Πιο συγκεκριμένα, με την παρέλευση της Παγκόσμιας Χρηματοπιστωτικής Κρίσης, με σκοπό να οχυρωθεί το Ευρωπαϊκό Τραπεζικό Σύστημα ώστε έχει την δυναμική να αντιμετωπίσει με αποτελεσματικότητα ενδεχόμενες μελλοντικές κρίσεις, οι εποπτικές αρχές έλαβαν μία σειρά μέτρων πολιτικής για την αντιμετώπισή των MEA. Σημαντικά ορόσημα μέτρων μετριασμού των ΜΕΑ:

– 2013: Θέσπιση ενιαίου ορισμού ΜΕΑ στην Ευρωπαϊκή Ένωση (ΕΕ) από την Ευρωπαϊκή Αρχή Τραπεζών (ΕΑΤ).

– 2014: Αξιολόγηση παρούσας και μελλοντικής κατάστασης των περιουσιακών στοιχείων της ΕΕ από Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), μέσω αξιολόγησης της ποιότητας των περιουσιακών στοιχείων και διενέργειας δοκιμασιών ακραίων καταστάσεων (stress tests).

– 2017: Θέσπιση Ευρωπαϊκού Σχεδίου Δράσης του Συμβουλίου της ΕΕ για τα ΜΕΑ από τον Ενιαίος Μηχανισμό Εποπτείας (SSM), που κάλυπτε ένα ευρύ φάσμα στόχων πολιτικής και συστάσεις σχετικά με εποπτικά εργαλεία, μακροπροληπτικές προσεγγίσεις, δευτερογενείς αγορές ΜΕΑ και στοχευμένες διαρθρωτικές μεταρρυθμίσεις.

– 2018: Αναθεωρημένο πρότυπο IFRS 9, που περιλάμβανε την χρήση αυξημένου ποσοστού προβλέψεων για την αντιμετώπιση των προβληματικών δανείων.

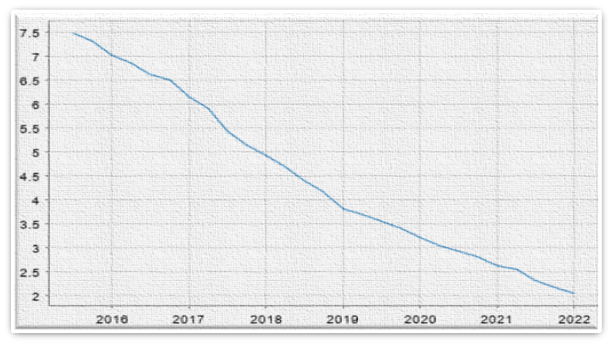

Στην Εικόνα 2, παρατηρούμε την αυξητική τάση του εποπτικού δείκτη Common Tier 1 (CET1) ratio, που αντιπροσωπεύει το κεφάλαιο μίας τράπεζας προς το σύνολο των περιουσιακών της στοιχείων με στοιχεία από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ). Βλέπουμε λοιπόν ότι ο συγκεκριμένος δείκτης ακολουθεί αυξητική τάση στην περίοδο 2016-Αρχές του 2022.

Στην Εικόνα 3, παρατίθεται η αντίστροφη τάση του δείκτη ΜΕΑ (ΜΕΑ = Non-Performing Loan Ratio) στην ίδια περίοδο. Όσο το κεφάλαιο των τραπεζών του Ευρωπαϊκού Τραπεζικού Συστήματος, τόσο μειώνεται ο ρυθμός των ΜΕΑ.

Η έλευση της πανδημίας του COVID-19 το 2020 ώθησε τους υπεύθυνους χάραξης πολιτικής, να λάβουν έκτακτα μέτρα «ανακούφισης» για την αντιμετώπιση των οικονομικών επιπτώσεων της πανδημίας. Στην περίπτωση της ΕΕ, τα προγράμματα αυτά αναδύθηκαν με την μορφή άμεσων επιχορηγήσεων για την αντιστάθμιση του χαμένου κύκλου εργασιών των επιχειρήσεων, όπως επίσης και προσωρινών παροχών απασχόλησης που επέτρεψαν στις επιχειρήσεις να κρατήσουν τους υπαλλήλους τους και να διατηρήσουν την οικονομική δυναμική τους. Στην περίπτωση των ΜΕΑ, τα προγράμματα μετριασμού είχαν την μορφή προσωρινών ρυθμίσεων και παύσης πληρωμών για δανειολήπτες υπό ορισμένες προϋποθέσεις. Οι κυβερνήσεις επινόησαν επίσης συστήματα εγγύησης δανείων, επιτρέποντας στις επιχειρήσεις με ανάγκη ρευστότητας να δανείζονται ευκολότερα από τις τράπεζες. Επιπλέον, η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) έλαβε έκτακτα μέτρα ποσοτικής χαλάρωσης (Quantitative Easing/QE Measures) με σκοπό την στήριξη της οικονομικής ανάπτυξης στην ΕΕ και τον μετριασμό του πληθωρισμού. Πιο συγκεκριμένα, βάση των έκτακτων αυτών μέτρων, η ΕΚΤ με χρήση του αποθεματικού της, πραγματοποίησε αγορά κρατικών ομολόγων και άλλων τίτλων, οδηγώντας σε μείωση των επιτοκίων. Βάση αυτής της πρακτικής οι τράπεζες είχαν τη δυνατότητα να δανείζουν με ευκολότερους όρους, δίνοντας ώθηση στην οικονομία και αντισταθμίζοντας τον αντίκτυπο των μέτρων αποστασιοποίησης και των lockdown πολιτικών. Ως αποτέλεσμα, ο ρυθμός των ΜΕΑ ακολούθησε την ίδια πορεία μείωσης που προϋπήρχε πριν την υγειονομική κρίση.

Τι να αναμένουμε

O COVID-19 επιδρά ανομοιογενώς στις χώρες της ΕΕ. Καθώς η πανδημία εξαπλώθηκε γρήγορα σε όλη την Ευρώπη, οι τράπεζες έσπευσαν να αντιδράσουν, διατηρώντας υψηλά επίπεδα κεφαλαίου για την αντιμετώπιση των ενδεχόμενων ζημιών (προβλέψεις), ως αντίβαρο της αναμενόμενης επιδείνωσης της ποιότητας του ενεργητικού και της αύξησης των ΜΕΑ. Μπορεί οι τράπεζες να εισήλθαν στην τρέχουσα υγειονομική κρίση ισχυρότερες από ότι πριν την Παγκόσμια Χρηματοπιστωτική Κρίση του 2007, αλλά δεν έχουν «ανοσία» έναντι της πανδημίας. Οι αλλεπάλληλες κρίσεις έχουν αποδυναμώσει το τραπεζικό σύστημα και η κατάσταση είναι πιθανό να γίνει πιο δύσκολη όσο τα προγράμματα κρατικής και εποπτικής στήριξης καταργούνται σταδιακά. Τα ΜΕΑ λιανικής τραπεζικής όπου οι δανειολήπτες αντιμετώπιζαν ήδη δυσκολίες, αναμένεται να επηρεαστούν περισσότερο από ότι αυτά των μεγαλύτερων και πιο κεφαλαιουχικά ισχυρών επιχειρήσεων. Σύμφωνα με την βιβλιογραφία, στις απαρχές των κρίσεων, τα ΜΕΑ αυξάνονται απότομα ενώ όσο η οικονομία επανέρχεται σε φυσιολογικά επίπεδα τα ΜΕΑ μειώνονται (Ari et al., 2020). Στη περίπτωση του COVID-19 δεν παρατηρείται η τυπική πορεία. Σε συνδυασμό με τις πρόσφατες γεωπολιτικές εξελίξεις και την έξαρση της ενεργειακής κρίσης, όσο οι πολιτικές μετριασμού των ΜΕΑ αίρονται, αναμένεται μία ανομοιόμορφη έξαρση ΜΕΑ κρούοντας τον κώδωνα του κινδύνου προς τις εποπτικές αρχές με σκοπό την υιοθέτηση νέων πολιτικών μετριασμού των ΜΕΑ και την αποφυγή αναβίωσης μίας νέας κρίσης στο Ευρωπαϊκό Τραπεζικό Σύστημα.

Αποτελέσματα ερευνητικής μελέτης

Πρόσφατη έρευνα η οποία πραγματοποιήθηκε από το Κέντρο Μελετών και Εκπαίδευσης Χρηματοοικονομικής (ΚΕΜΕΧ) του ΕΚΠΑ ( από τους Πλήκα Ιωάννη-Ηλία, Καινούργιο Δημήτριο και Σαββάκη Γεώργιο) αναφορικά με τις επιπτώσεις του COVID-19 στα ΜΕΑ των Ευρωπαϊκών Τραπεζών, έδειξαν σημαντικά αποτελέσματα τόσο για επιστημονικούς σκοπούς όσο και για σκοπούς χάραξης πολιτικής. Ανάμεσα στα βασικότερα συμπεράσματα της έρευνας, ανήκουν τα παρακάτω:

- Οι πολιτικές απαγόρευσης της κυκλοφορίας, ο βαθμός της αυστηρότητάς τους αλλά και ο αριθμός των κρουσμάτων από COVID ήταν παράγοντες οι οποίοι επηρέασαν σε μεγάλο βαθμό τα ΜΕΔ των Ευρωπαϊκών τραπεζών, αλλά αντιθέτως με τις αρχικές εκτιμήσεις, δεν οδήγησαν σε αύξηση του δείκτη ΜΕΔ.

- Τα έκτακτα μέτρα ποσοτικής χαλάρωσης που εφαρμόστηκαν από την ΕΚΤ σε συνδυασμό με την οικονομική στήριξη των κυβερνήσεων/κρατών, βοήθησαν ώστε να αποτραπεί μία νέα έξαρση των ΜΕΑ.

- Τράπεζες του κεντρικού τομέα της Ευρωπαϊκής Ένωσης, ισχυρά οικονομικά οχυρωμένες, με υψηλούς δείκτες κερδοφορίας αντιμετώπισαν γρήγορα και αποτελεσματικά την κρίση πανδημίας, και κατάφεραν να ορθοποδήσουν γρήγορα.

- Τράπεζες του περιφερειακού τομέα της Ευρωπαϊκής Ένωσης, οι οποίες δεν ήταν τόσο ισχυρά οικονομικά οχυρωμένες, κατάφεραν να αντιμετωπίσουν τις επιπτώσεις του COVID-19 μέσω της οικονομικής στήριξη των κυβερνήσεων και των μέτρων ποσοτικής χαλάρωσης της ΕΚΤ.

- Από πλευράς των επιχειρήσεων, τα ΜΕΑ των Μικρομεσαίων Επιχειρήσεων (ΜΜΕ) επλήγησαν περισσότερο από την πανδημία. Τα αλλεπάλληλα μέτρα εγκλεισμού, οδήγησαν τις μικρότερες επιχειρήσεις σε αδυναμία αποπληρωμής των δανειακών τους υποχρεώσεων. Στον αντίποδα, μεγαλύτερες επιχειρήσεις οι οποίες είχαν μεγαλύτερο τζίρο και περισσότερα αποθεματικά δεν αντιμετώπισαν το ίδιο πρόβλημα.

- ΜΕΑ που ανήκουν στον κλάδο των υπηρεσιών/βιομηχανιών επλήγησαν σημαντικά από την πανδημία. Σε αυτά ανήκουν οι κλάδοι παροχής υπηρεσιών διαμονής και εστίασης, υπηρεσιών υγείας, διοικητικών και υποστηρικτικών δραστηριοτήτων όπως επίσης και μεταφορών και αποθήκευσης.

- Παρά του οικονομικού σοκ και των πολιτικών απαγόρευσης που επιβλήθηκαν για τον μετριασμό της πανδημίας, οι τράπεζες συνέχισαν να πραγματοποιούν εκτεταμένες ενέργειες τιτλοποίησης απαιτήσεων. Οι ενέργειες αυτές συνδυαστικά με τα υπόλοιπα μέτρα οικονομικής στήριξης, κατάφεραν όχι μόνο να διατηρήσουν τα ΜΕΑ σε επαρκή επίπεδα αλλά να οδηγήσουν σε περαιτέρω μείωσή τους.

- Οι εκτεταμένες εκταμιεύσεις νέων δανείων οδηγούν σε αύξηση των ΜΕΑ. Ως εκ τούτου, οι τράπεζες θα πρέπει να εφαρμόσουν πρόσθετους ελέγχους μετριασμού και αποφυγής του κινδύνου που προκύπτει από τις εκτεταμένες εκταμιεύσεις δανείων.

- Ανάμεσα στους βασικότερους δείκτες επηρεασμού των ΜΕΔ, στην περίοδο της πανδημίας βρέθηκαν να είναι οι δείκτες άμεσα σχετιζόμενοι με τον παράγοντα ρίσκου. Πιο συγκεκριμένα, στην περίοδο της πανδημίας, ο δείκτης κεφαλαίου εκτεθειμένου σε κίνδυνο (Risk Capital), ο δείκτης λειτουργικού κινδύνου (Operational Risk) και ο δείκτης των διαθέσιμων περιουσιακών στοιχείων σταθμισμένων ως προς τον πιστωτικό κίνδυνο (RWA), αποδείχθηκε ότι επηρεάζουν σε σημαντικό βαθμό τα ΜΕΔ, υποδεικνύοντας ότι αυξημένα επίπεδα κινδύνου, μπορεί να οδηγήσουν σε περαιτέρω αύξηση των ΜΕΔ.

Επιτακτική η ανάγκη υιοθέτησης σύγχρονων πρακτικών διαχείρισης κινδύνου

Η υιοθέτηση εξειδικευμένων συστημάτων και μεθοδολογιών διαχείρισης κινδύνου από τις τράπεζες έχει ξεκινήσει από την υπαγόρευση ακόμη της Βασιλείας Ι. Τα τελευταία χρόνια, ωστόσο, οι τράπεζες «βομβαρδίζονται» διαρκώς με μια σειρά από νέους κινδύνους, διαφόρων μορφών, είτε προερχόμενοι από χρηματοοικονομικές διακυμάνσεις (πχ. Παγκόσμια Χρηματοπιστωτική Κρίση του 2007), υγειονομικές διακυμάνσεις (COVID-19) και γεωπολιτικές διακυμάνσεις (πόλεμος Ρωσίας – Ουκρανίας). Κίνδυνοι αυτού του μεγέθους, απειλούν σε μεγάλο βαθμό το χρηματοπιστωτικό σύστημα. Πλέον, τα αυξημένα μεγέθη ρίσκου απειλούν το τραπεζικό σύστημα τόσο από μια ενδεχόμενη αύξηση των ΜΕΑ, αλλά και για την ορθή λειτουργία του χρηματοπιστωτικού συστήματος γενικότερα. Έχοντας υπόψη την σημαντικότητα του παράγοντα ρίσκου στην εξέλιξη των ΜΕΔ, όπως αυτή αναδείχθηκε μέσω των αποτελεσμάτων της έρευνας που παρουσιάστηκαν παραπάνω, σε συνδυασμό με την επικείμενη χαλάρωση των μέτρων ποσοτικής χαλάρωσης από την ΕΚΤ, επιβάλλεται η επανεξέταση της υφιστάμενης μεθοδολογίας διαχείρισης κινδύνων και αναδεικνύεται η ανάγκη εισαγωγής νέων αποτελεσματικών σύγχρονων πρακτικών διαχείρισης κινδύνων στον χρηματοοικονομικό τομέα.

Στην Ελλάδα, το Πρόγραμμα Μεταπτυχιακών Σπουδών «Εφαρμοσμένη Διαχείριση Κινδύνων» του Τμήματος Οικονομικών Επιστημών του Εθνικού και Καποδιστριακού Πανεπιστημίου Αθηνών (ΕΚΠΑ), με τις αντίστοιχες κατευθύνσεις της Διαχείρισης Κεφαλαίων και Κινδύνων / Risk Management και του Εσωτερικού Ελέγχου / Internal Audit, αποτελεί το μοναδικό εξειδικευμένο Πρόγραμμα στην Ελλάδα που ‘θεραπεύει’ πολυδιάστατα και ολιστικά τη Διαχείριση Κινδύνων.

Οι αιτήσεις συνεχίζονται και μπορείτε να βρείτε την Προκήρυξη και την Αίτηση Συμμετοχής εδώ.

Δείτε video με πληροφορίες για το πρόγραμμα εδώ.

Πηγή: Μέρος του παρόντος άρθρου έχει δημοσιευθεί στο Euro2day, 14/6/2022

![Το 63ο διεθνές συνέδριο χορού στην Αθήνα [2-6 Ιουλίου]](https://hub.uoa.gr/wp-content/uploads/2025/07/ΟΡΧΗΣΗ-ΓΙΑ-ΤΗΝ-ΕΙΡΗΝΗ-1024x576.jpg)